La crescita dei prezzi, ovvero l’inflazione, e l’andamento dei tassi di interesse sono strettamente legati, quando questi ultimi salgono il carovita comincia a scendere. È quello che sta succedendo anche oggi che siamo alle prese con la più grande fiammata inflazionistica dagli anni ’80 in tutto il mondo.

Inflazione e tassi di interesse: cosa succede

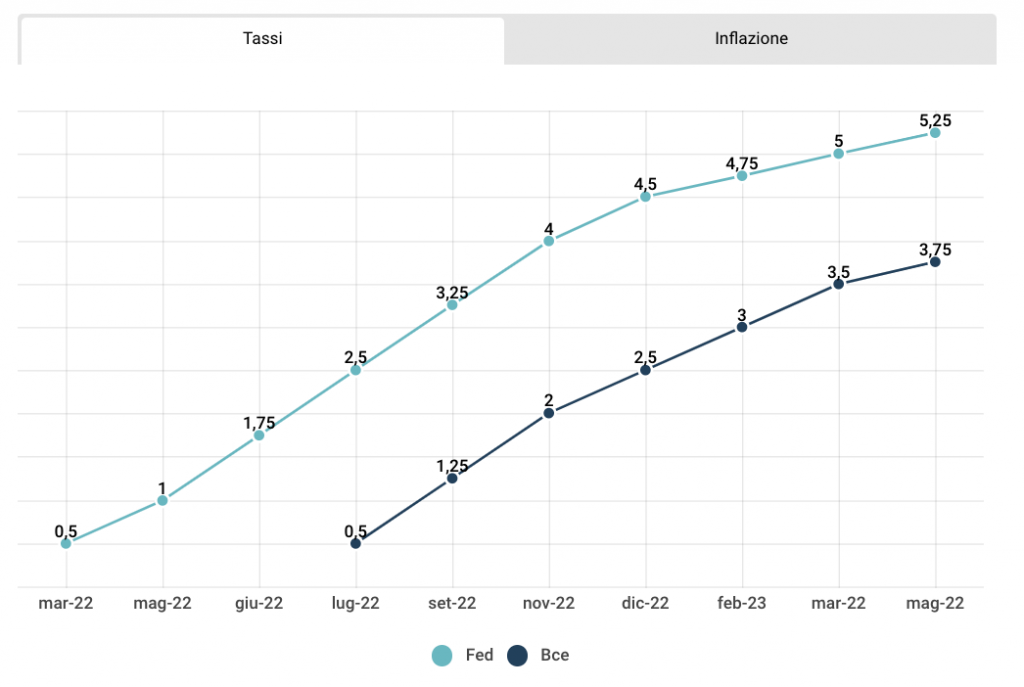

Lo vediamo nelle nostre infografiche che mostrano la repentina salita dei tassi di riferimento decisa dalle due principali banche centrali del mondo, la Federal Reserve americana e la Banca Centrale Europea con sede a Francoforte. Si tratta, in particolare del tasso con cui Fed e Bce prestano denaro alle banche di Stati Uniti ed Eurozona. Con l’ultimo aumento dei primi giorni di maggio è arrivato Oltreoceano al 5,25%, mentre nel Vecchio Continente è più basso, del 3,75%, ma anche in questo caso c’è stato un rialzo recente, dello 0,25%.

Dieci i rialzi dei tassi di interesse della Fed dal 2022

Quest’ultimo rialzo è solo l’ultimo di una lunga serie. La Fed in poco più di un anno, dal marzo 2022 a oggi, ne ha effettuati ben 10, la Bce sette, ma cominciando dopo, nel luglio dello scorso anno. Come si vede i primi interventi sono stati importanti, sono consistiti in aumenti anche dello 0,75% in una volta sola, come nel giugno 2022 in Usa o nel settembre successivo nell’Eurozona. L’obiettivo dell’aumento dei tassi di interesse è sempre quello: frenare la salita dei prezzi. È questa in fondo la funzione principale delle banche centrali che devono garantire la stabilità monetaria, della valuta che in un certo senso proteggono. Nel caso della Bce, per esempio, il livello di inflazione fissato come obiettivo di medio periodo è il 2%. Quando il tasso a cui le banche si finanziano aumenta queste devono applicare ai propri debitori, aziende e cittadini tassi simili o superiori, frenando l’attività economica e quindi domanda e investimenti, cosa che per la legge del mercato, dovrebbe ridurre i prezzi.

Non solo, combattere l’inflazione con costanza, attraverso successivi incrementi dei tassi, nelle intenzioni dei governatori delle banche centrali rappresenta anche un segnale agli agenti economici, come i negozianti. La speranza è che questi modifichino le proprie aspettative sui prezzi, abbassandole, e rinuncino a ritoccare i listini.

I rialzi dei tassi di interesse servono per abbassare l’inflazione?

È questo effetto, che potremmo definire anche in parte psicologico, che Bce e Fed hanno usato per giustificare aumenti dei tassi che soprattutto negli ultimi mesi sono stati molto contestati. Alla base delle polemiche vi è il fatto che intervengono in una situazione di inflazione da offerta. Questa, infatti, è stata causata da aumenti dei costi delle materie prime e non da un incremento della domanda, che in particolare ultimamente non cresce molto.

Il timore è che rendere più difficile e costoso prendere denaro a credito non serva a ridurre i prezzi (il cui aumento dipende da fattori esterni e non risentono delle decisioni delle Bce e della Fed) bensì deprimi l’economia. L’obiettivo delle banche centrali, però, è spezzare il collegamento tra gli aumenti delle materie prime e il resto dell’economia, rendendo meno automatici i rincari operati da chi decide sulle tariffe dei beni e dei servizi prodotti internamente.

L’andamento dell’inflazione e dei tassi di interesse negli ultimi due anni

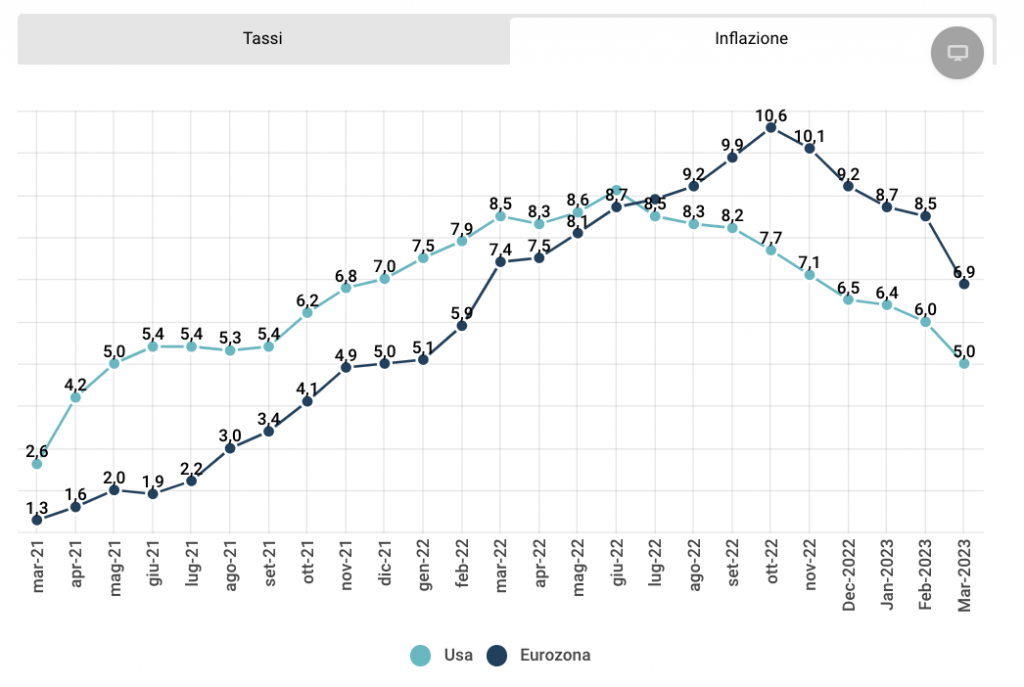

Il motivo per cui negli Stati Uniti la Banca Centrale ha iniziato prima a operare sui tassi di interesse è evidente dalla nostra seconda infografica: Oltreoceano l’inflazione ha cominciato prima a salire, già dal 2021. A giugno di quell’anno fa era già del 5,4%, mentre nell’Eurozona era ancora meno della metà, l’1,9%. Erano i primi incrementi causati dalle imponenti misure di stimolo messe in campo dal Governo americano contro la recessione causata dal Covid e dalla cosiddetta disruption della supply chain. Quest’ultima era stata provocata dall’incapacità di molti fornitori, soprattutto asiatici, di produrre e trasportare più beni in occasione della forte ripresa dell’economia dopo la pandemia. Una ripresa che proprio negli Usa tra metà 2020 e il 2021 è stata più veloce che in Europa.

Alla vigilia dell’invasione russa dell’Ucraina, nel gennaio 2022, negli Stati Uniti l’inflazione era arrivata al 7,5%, mentre nell’Eurozona era salita al 5,1%. Nei mesi successivi il carovita è proseguito, alimentato questa volta, però, soprattutto dal balzo dei prezzi delle materie prime, come il gas e il petrolio. Questi rincari, tuttavia, hanno colpito più il Vecchio Continente che gli Usa, che producono combustibile internamente.

Non è un caso, dunque, che nel 2022 l’inflazione sia cresciuta molto più nell’Eurozona, superando già in giugno quella americana. Quest’ultima ha toccato un picco dell’8,7% in maggio per poi scendere, mentre i prezzi europei hanno proseguito la propria corsa fino ad arrivare in ottobre alla doppia cifra, il 10,6%.

Nel 2023 la Bce ha alzato i tassi di interesse più della Fed

È stato solo a partire dallo scorso novembre che il carovita dei Paesi aderenti all’euro ha invertito la tendenza. È rimasto però fino a gennaio 2023 a un livello superiore o uguale a quello mai toccato negli Usa, l’8,7%, per poi calare ancora fino al 6,9% di marzo. Nello stesso mese, tuttavia, Oltreoceano l’inflazione era inferiore, del 5%, ed è tornata ai valori del maggio 2021.

Questa maggiore persistenza degli aumenti dei prezzi nel Vecchio Continente è tra i motivi per cui la Bce tra dicembre 2022 e febbraio 2023 e tra febbraio e marzo ha innalzato il tasso di riferimento di mezzo punto, portandolo così dal 2,5% al 3,5%. La Fed, invece, si è limitata a incrementi inferiori, di un quarto di punto. Oggi comunque, anche se il gap si è ridotto, i tassi rimangono più alti Oltreoceano. È anche per questo che che l’inflazione è minore negli Usa? O semplicemente come spesso accade gli Stati Uniti anticipano quelle tendenze economiche che poi si presenteranno anche in Europa?

La minore crescita nell’Eurozona non consente aumenti eccessivi dei tassi

In ogni caso vi sono dei motivi strutturali per cui qui non è stato possibile un’azione ancora più aggressiva della Banche Centrali. La crescita dell’economia europea è mediamente inferiore di quella americana, anche per ragioni demografiche, e può sopportare un aumento dei costi del credito minore. Secondo il Fondo Monetario Internazionale quest’anno il Pil Usa aumenterà dell’1,6%, quello dell’Eurozona dello 0,8%, con la locomotiva tedesca che addirittura sarà in recessione. Una speranza è che tale crescita asfittica da questo lato dell’Atlantico contribuisca a stroncare l’inflazione senza necessità di altri incrementi dei tassi.

I dati si riferiscono al: 2022-23

Fonte: Bce, Fed

The post L’inflazione e tassi di interesse: la grande rincorsa appeared first on Key4biz.

0 Commentaires